Luiz Gustavo Nugnes

Depois da febre dos ICOs (Initial Coin Offering) que se tornaram bastante populares para financiamento de projetos em blockchain nos últimos anos, a nova onda é a digitalização de todo tipo de ativo, os chamados “Security Tokens”.

Por Luiz Gustavo Nugnes

Nesse artigo, vou utilizar como base o documento Conceptual Framework for Legal and Risk Assessment of Crypto Tokens.pdf que foi elaborado pela MME, um escritório de advocacia localizado em Zug na Suíça especializado em legislação fiscal e tributária de crypto ativos.

O sumário executivo do documento começa afirmando que “a era da tokenização de ecosistemas já começou e a mudança de sistemas centralizados para descentralizados baseados em blockchain já está em andamento”, não achei uma tradução que se adeque para a palavra tokenized, mas gosto de fazer uma analogia com as festas juninas ou cassinos onde o dinheiro é trocado por “fichas” e essas podem ser utilizadas em barracas de alimentação ou jogos dentro de um ambiente controlado físico ou virtual.

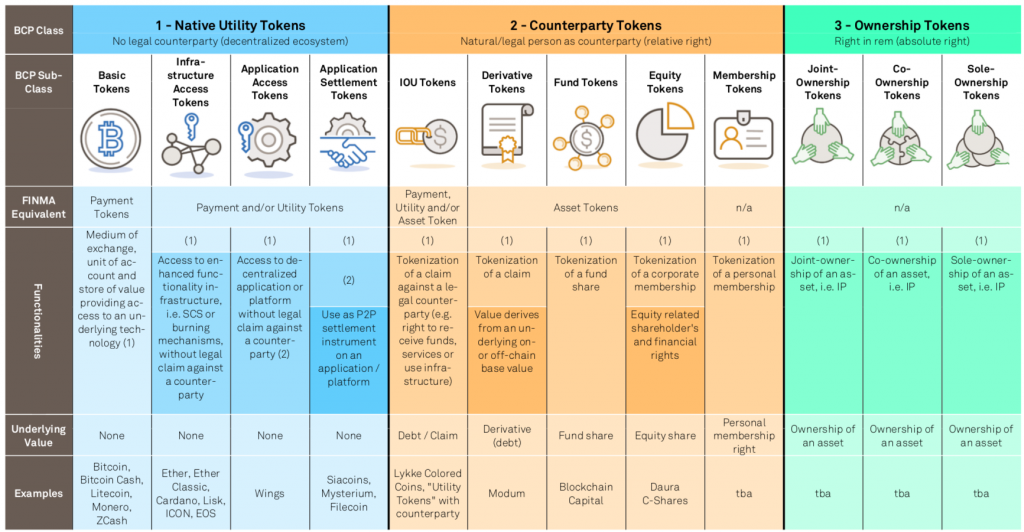

A ideia inicial desse documento é classificar os diferentes tipos de tokens por funcionalidades com base em regulação, legislação e a distinção de uma contraparte com direitos e deveres sobre o ativo, por fim avaliar os riscos inerentes ao ativo.

Classificação de Ativos

Tokens Utilitários (Token Utility)

São os tokens mais utilizados atualmente para fazer ICO pois podem ser facilmente transferidos de uma pessoa para outra mas não concedem nenhum direitos da contraparte, ou seja o proprietário de um Token Utility não possui nenhum direito relativo ou absoluto, exceto pelo direito relativo ao próprio Token.

- Tokens básicos – São utilizados apenas como unidade de troca e armazenar valor, o exemplo mais clássico é o Bitcoin, Bitcoin Cash, Monero, Litecoin e ZCash.

- Tokens de acesso a infraestrutura – São utilizados para prover acesso a aplicações especificas e plataforma de negócios os exemplos de desse tipo de tokens são os Ethereum, Cardano, Lisk e EOS

- Tokens de acesso a aplicação – São tokens que provem acesso a uma aplicação especifica funcionando essencialmente como uma alternativa a senha de acesso à plataforma como por exemplo a Wings

- Tokens de liquidação de aplicação – São tokens que servem como meio de pagamento em uma transação ponto a ponto que ocorre dentro de aplicativos ou plataformas de serviços em nuvem como exemplo o Siacoins, Filecoins e Mysterium.

Tokens de Contraparte ( Counterparty Token)

Em algumas literaturas também conhecidos como Security Tokens, ainda estão sendo amplamente discutidos entre reguladores por envolver direitos e deveres da contraparte como exemplo o direito de receber um pagamento financeiro, o direito de receber um ativo ou uma ação de uma empresa.

- Tokens de Empréstimos – Representa um direito da contraparte detentora do token de receber um pagamento, participação nos lucros, uso da infraestrutura ou até mesmo direitos de receber algum serviço, como exemplo o marketplace de ativos digitais Lykke

- Tokens de Derivativos – Bem parecido com token empréstimos porém com regras especifica para derivativos como exemplo o Token Modum

- Tokens de Fundos – São tokens que representam cotas de fundos de investimentos administradas por gestores profissionais de ativos financeiros como exemplo Blockchain Capital e Gray Chain Capital

- Tokens de Capital Societário – São tokens que representam capital societário de empresas, distribuídos apenas para os sócios da empresa.

- Tokens de Associação – Tokens que representam participação em associações ou clubes.

Tokens de Propriedade (Ownership Tokens)

A terceira categoria de tokens focam mais dos diretos de propriedades de empresas que incluem desde diretos autorais, imagem, objetos de diversas jurisdições se assemelha bastante tipo de empresa no Brasil S/A, Ltda, ME

- Tokens de propriedade conjunta – Token de propriedade de empresa que se assemelha a S/A (Sociedade Anônima) no Brasil.

- Tokens de coparticipação – Token de propriedade de empresa que se assemelha a Ltda (Sociedade Limitada) no Brasil.

- Tokens de propriedade única – Token de propriedade de empresa que se assemelha a MEI (microempreendedor individual) no Brasil.

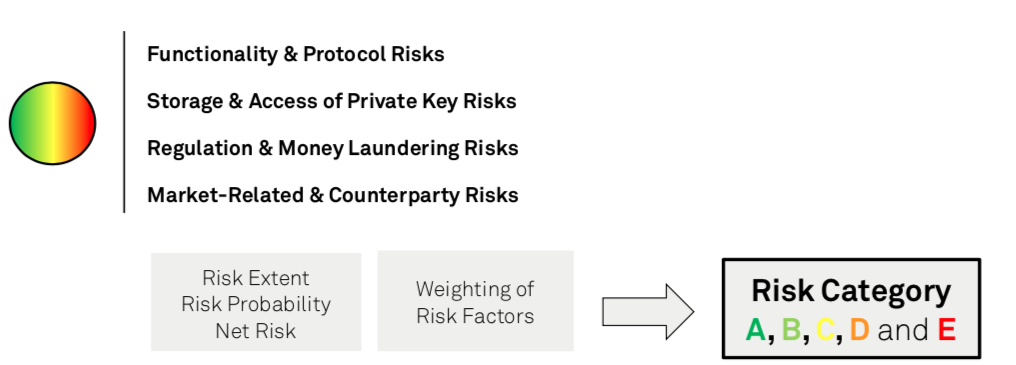

Avaliação dos Riscos

Todo ativo tem riscos envolvidos, o documento tem um modelo de classificação de risco baseados em analise técnica, legal e mercado especifico do ativo, são eles:

- Riscos da tecnologia e protocolo – São verificados todos as fraquezas inerentes a segurança das informações, tecnologia e criptografia dos dados bem como ataques em massa contra a tecnologia e vulnerabilidades de consenso no blockchain.

- Riscos de armazenamento e acesso das chaves privadas – São validados os acessos as carteiras e os principais riscos inerentes a segurança das chaves privadas bem como encriptação dos dados, backups e serviços de contingência.

- Riscos da regulação e prevenção a lavagem de dinheiro – Nesse item são verificados os principais requisitos do acordo da Basiléia como regulação, ALM (Anti-Money Laundering) – prevenção a lavagem de dinheiro e KYC (Know Your Customer) – conheça seu cliente.

- Riscos de mercado e contraparte – A volatilidade do ativo no mercado é um risco que precisa ser mensurado em conjunto com o risco da contraparte e a possibilidade de segregação do blockchain (Hard-Fork).

Com isso surgem novas exchanges como Alphapoint, CoinList, Open Finance Network, Start Engine e tZERO que são reguladas pelos órgãos responsáveis. Esse tipo de iniciativa torna possível a tokenização que qualquer tipo de ativos desde Ações de empresas, Fundos Imobiliários, CCB(Cédula de Crédito Bancaria), Nota de Crédito, LCI(Letra de Crédito Imobiliário) , LCA (Letra de Crédito do Agronegócio), Metais Preciosos….. em resumo tudo pode ser convertido em crypto ativos.

Aviso Legal – Lembrando que todas essas classificações foram feitas com base na legislação e regulamentação da Suíça. No Brasil as entidades que deveriam trabalhar junto com as startups e entender o novo contexto econômico estão focadas em barrar iniciativas, aplicar multas e se eximir da responsabilidade de regular esse mercado, como exemplo a nota da CVM sobre Initial Coin Offering e Comunicado Banco Central nº 31.379, de 16/11/2017 sobre moedas virtuais.

Dúvidas e sugestões entre em contato com Luiz Gustavo Nugnes na KickVentures.